2021年上半年,隨著疫苗接種的推進,新冠肺炎疫情帶來的恐慌情緒逐步趨于穩定,社會經濟活動回升,許多國家GDP增幅創多年來新高。但是,由于德爾塔(Delta)和奧密克戎(Omicron)等變異株肆虐,一些國家的經濟活動再次陷入停滯。國際礦產品市場同樣出現了“過山車”行情,鐵銅價格在創歷史新高后大幅回落,鋰、鈷、鎳等新能源金屬價格則持續攀升。全球礦產勘查投資回升,礦山建設投資增加。一些國家舉行了大選,還有一些國家政局發生突變,更多的國家尋求從礦產資源開發中獲取更大收益,征收和提高權利金稅率成為立法者考慮的主要選項。應對全球氣候變化、實現綠色經濟轉型成為國際共識,能源和礦產品供需格局將面臨深刻變革。2022年,全球經濟面臨的不確定性、不穩定性因素將會更多, 通脹和債務壓力陡增, 地緣政治風險加劇, 全球礦業是持續繁榮還是再次陷入調整值得深入研究。本文從世界經濟、 礦產勘查開發、 礦產品供需、 礦業公司經營和重要礦產資源國法律政策等五個方面對2021年礦業形勢進行了回顧,對2022年的礦業形勢進行了分析,結論觀點僅供參考。

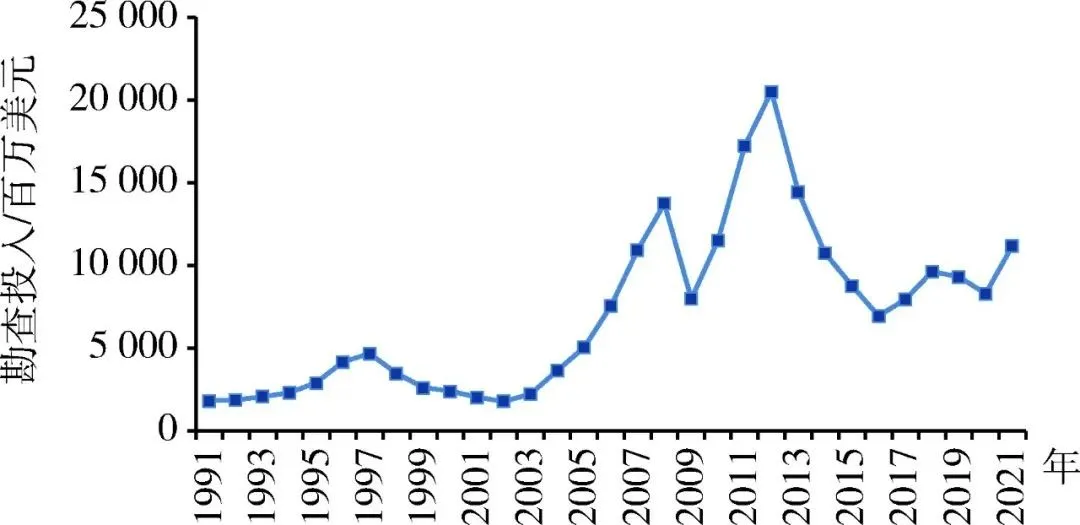

世界經濟“V”型反轉后增速將逐步回落,全球GDP將突破百萬億美元大關國際貨幣基金組織(IMF)在2021年10月發布的《世界經濟展望》報告中將2021年全球經濟增速從之前預測的6.0%下調為5.9%,維持2022年4.9%的增速不變(表1)。IMF預測,2021年,發達經濟體GDP增長5.2%,其中,美國增長6.0%,歐元區增長5.0%,日本增長2.4%,英國增長6.8%,加拿大增長5.7%。2022年,發達經濟體增長將回落至4.5%,其中,美國增長為5.2%,歐元區增長為4.3%,日本增長為3.2%,英國增長為5.0%,加拿大增長為4.9%。2021年,新興和發展中經濟體GDP增長6.4%,較發達經濟體高出1.2個百分點。“金磚五國”中,巴西增長5.2%,俄羅斯增長4.7%,印度增長9.5%,中國增長8.0%,南非增長5.0%。2022年,新興和發展中經濟體GDP仍將保持增長,但增速放緩,其中,巴西增長由5.2%降至1.5%,俄羅斯增長由4.7%降至2.9%。分季度來看,第二季度世界經濟同比增幅較大,主要是因為2020年第二季度受到新冠肺炎疫情嚴重影響而基數較低。主要發達經濟體中,2021年第二季度英國GDP同比增長24.2%,歐元區GDP同比增長14.4%,美國GDP同比增長12.2%,日本GDP同比增長7.6%;但在第三季度,這些國家的經濟增速都降到了個位數,第四季度受疫情影響其增速估計會進一步下滑。中國在一季度經濟增速達到18.3%,印度則在第二季度創該國年內最高增速(圖1)。由于原油價格回升,石油輸出國組織歐佩克(OPEC)各成員國經濟普遍實現增長,其中,利比亞增長超過100%,沙特阿拉伯、伊拉克和科威特分別增長2.8%、3.6%和0.9%。盡管委內瑞拉經濟依然萎縮,但降幅已經從2020年的30%收窄至2021年的5%。隨著原油價格上漲,歐佩克國家經濟狀況將得到進一步改善。在主要礦產資源國中,秘魯是經濟增幅變化最大的國家。受新冠肺炎疫情嚴重沖擊的影響,2020年第二季度秘魯GDP萎縮29.8%;但在2021年第二季度,秘魯GDP增長達到41.9%。智利、南非2021年第二季度GDP分別增長18.1%和19.1%;第三季度,智利經濟繼續保持強勁增長,GDP增長17.2%,而其他主要礦產資源國增速明顯回落,特別是秘魯(圖2)。2021年前三季度,巴西礦業生產增長了2.5%,南非增長了10.3%,秘魯增長了15%,俄羅斯增長了2.36%,加拿大增長了10.2%;智利由于銅產量下降,前三季度礦業生產同比下降1.21%。IMF、英國經濟和商業研究中心等機構估計,2022年全球GDP將首次超過百萬億美元。在能源和采礦業增長推動下,一些礦產資源國經濟將出現較大幅度增長,比如剛果(金)、厄瓜多爾、尼日利亞等。根據標普全球市場財智(S&P Global Market Intelligence)對勘查預算在10萬美元以上的1 948家礦業公司的調查統計,這些公司2021年有色金屬勘查預算合計為112億美元,較2020年增長35%。2022年全球勘查預算將繼續呈現增長態勢,預計增幅在5%~15%(圖3)。 在不斷推出的激勵政策支持下,澳大利亞勘查投入持續增長。據澳大利亞聯邦統計局(ABS)統計,該國2020年礦產勘查投資為28.09億澳元,較2019年增長6.1%;全年鉆探進尺為1 070.3萬m,較2019年增長3.0%。2021年前三季度,勘查投資額為26.29億澳元,較2020年增長29.0%;鉆探進尺1 008.6萬m,增長30.8%;新礦床勘查投資和鉆探進尺同比增長28.0%和16.1%,分別為9.09億澳元和314.0萬m。2021年,澳大利亞仍然是全球勘查熱點地區,特別是在西澳大利亞州和南澳大利亞州。2020年澳大利亞取得的兩個重大發現,即胡里馬爾(Julimar)銅-鎳-鉑族金屬礦床和赫米(Hemi)金礦首次公布資源量。其中,胡里馬爾控制和推斷礦石資源量為3.3億t,鉑鈀金總品位0.94 g/t,鎳品位0.16%,銅0.1%,鈷0.016%。2022年,隨著勘探范圍的擴大,胡里馬爾地區將會獲得更多發現。已經完成鉆探73萬m的赫米金礦資源量初步估計為680萬~900萬盎司,成為西澳皮爾巴拉地區最大金礦發現之一,皮爾巴拉地區將成為全球新的金礦勘探目的地。另外,南澳大利亞州還發現了離子型稀土礦。在加大國內關鍵礦產供應能力政策推動下,2021年美國勘查投入大幅上升。據標普全球市場財智(S&P Global Market Intelligence)統計,2021年美國有色金屬礦產勘查投資為12.76億美元,較2020年的9.31億美元增長37.1%。與此同時,2021年美國的鉆孔數也較2020年增長了83.8%,超過4 700個。美國地質調查局(USGS)聯合力拓(Rio Tinto)等礦業巨頭在蒙大拿州的博爾德雜巖體(Boulder Batholith)附近勘探稀土、碲、錫、鎢、銅等關鍵礦產。亞利桑那、阿拉斯加、明尼蘇達、內華達等州在銅稀土等關鍵礦產方面取得重要進展。其中,位于亞利桑那州的拉帕斯(La Paz)稀土礦資源量增長117%,預計礦石總資源量1.7億t,稀土氧化物品位0.04%,成為北美地區最大稀土項目之一。據標普全球市場財智(S&P Global Market Intelligence)統計,2019年起,厄瓜多爾礦產勘查投資進入世界前十位國家行列。2021年厄瓜多爾礦產勘查投資為2億美元,較2020年增長26.3%。銅金礦勘探繼續取得重要進展,卡斯卡維爾(Cascabel)銅金礦項目銅資源量超過1 200萬t,金780 t,銀2 700 t。波韋尼爾(Porvenir)銅金礦卡恰波薩(Cacharposa)礦床首次公布資源量,銅資源量170萬t,金68 t。另外,瓦林薩(Warintza)銅金礦項目鉆探見礦1 067 m,銅品位0.49%,鉬0.02%,金0.04 g/t。根據已探明礦床統計,厄瓜多爾銅資源量已超過4 200萬t,金超過4 000 t,成為南美洲又一個銅金資源大國。受國內政局不穩等因素影響,幾內亞、剛果(金)、埃塞俄比亞等國勘查投資和鉆探活動下降。2021年幾內亞礦產勘查投資預算下降了6.9%,剛果(金)降幅7.4%,埃塞俄比亞降幅7.8%。西非沿海國家中,尼日利亞、安哥拉勘查投資萎縮嚴重。不過,南部非洲國家,包括南非(11.0%)、博茨瓦納(38.7%)、坦桑尼亞(13.7%)和納米比亞(80.3%)等國勘查投資增幅較大。幾內亞的班坎(Bankan)金礦、津巴布韋的祖魯(Zulu)鋰礦和納米比亞的洛夫達爾(Lofdal)重稀土勘探取得重要發現。經歷2020年嚴重的新冠肺炎疫情沖擊后,2021年南美洲幾個重要的礦產資源國,包括阿根廷、巴西、智利和秘魯等國的礦產勘查投資大幅回升,分別增長了46.6%、38.4%、19.7%和18.9%。但是,與十年前的2012年相比,這些國家勘查投資占全球的比例都有不同程度下降,比如秘魯從2012年的占比5.0%降至2021年的3.9%。近年來,這些國家受到礦業政策變化的影響,其勘查投資吸引力下降,除個別項目外,幾乎沒有重大發現的報道。據美國工業信息資源公司(Industrial Info Resources)調查統計,受新冠肺炎疫情影響,2020年全球礦業投資較2019年下降了3%,涉及項目超過1 600個,其中66%為采礦項目,其余為下游加工和精煉項目。2020年新建成投產礦山240座,較2014年的520座下降了53.8%,是近年來投產礦山最少的一年。在全球經濟復蘇以及礦產品價格的推動下,2021年礦業項目投資增幅估計達到10%~15%(圖4)。一些重大項目,如剛果(金)的卡莫阿(Kamoa)-卡庫拉(Kakula)銅礦、中國的驅龍銅礦投產。幾內亞的西芒杜(Simandou)鐵礦、美國的佩布爾(Pebble)銅金礦以及格陵蘭的科瓦內灣(Kvanefjeld)稀土礦等項目開發遭擱置,主要是因為這些項目受到國內政局不穩以及環境約束等方面的影響。2022年,在有利的礦產品市場條件下,前兩年遭到停滯的礦業項目將復工建設,特別是市場急需的銅、鋰、鈷、石墨和稀土等項目,礦山建設投資將繼續增長。2021年是國際礦產品市場劇烈震蕩的一年,黃金、鉑族金屬價格在2020年創新高后持續下跌。鐵礦石、銅、錫在創新高后回落,綠色轉型所需的鈷、鋰等價格上漲。供應持續偏緊使得煤炭、天然氣等能源價格居高不下。盡管新冠肺炎疫情反復,但在需求回升的推動下,2021年國際原油價格在震蕩中上揚,歐佩克(OPEC)、西德克薩斯(WTI)和布倫特(Brent)原油均價分別為69.30美元/桶、67.65美元/桶和70.36美元/桶(圖5),較2020年分別上漲67.5%、72.4%和68.5%。2022年,隨著新冠肺炎疫情造成的沖擊減緩,交通行業對石油的需求回升,國際原油價格將進一步上漲。普遍認為,2022年國際原油價格將重回100美元/桶。2021年世界粗鋼產量強勁回升。據世界鋼鐵協會(World Steel)統計,2021年前11個月世界粗鋼產量為17.53億t,同比增長4.5%。美國、歐盟和日本等增幅分別為18.9%、17.0%和16.8%。中國粗鋼產量為9.46億t,同比下降2.6%,為2016年以來首次下降。2021年5月國際鐵礦石價格突破200美元/t,最高漲至237美元/t,創歷史新高。隨后持續下跌,11月跌至85美元/t。2021年內價格下跌32%,年均價格高于去年。多家機構預測了2022年國際鐵礦石價格,其中,凱投宏觀預測為70美元/t,瑞銀集團預測為85美元/t,惠譽方案(Fitch Solutions)預測為90美元/t,花旗集團預測為96美元/t。2021年,國際有色金屬價格全面上漲,銅、鋁、錫等金屬價格創歷史新高(圖6)。受到選礦量和礦石品位下降的影響,世界最大產銅國智利2021年前11個月銅產量累計為518萬t,同比下降2%。世界三大金屬交易所銅庫存量2021年底降至多年來最低水平(圖7),LME銅價較年初上漲了25.8%。智利國家銅業委員會(Cochilco)預測2022年銅均價為3.95美元/磅,智利國家銅業公司(Codelco)預測為3.80~3.90美元/磅。其他有色金屬中,鋁價上漲了42.0%,鉛價上漲15.3%,鋅價上漲28.3%,鎳價上漲25.0%,錫價上漲90.0%,鈷價漲幅超過100%。圖7 紐約金屬交易所、倫敦金屬交易所和上海期貨交易所銅庫存變化情況2021年,貴金屬市場總體表現疲軟。與年初相比,2021年底國際黃金價格下跌了3.7%,白銀跌幅11.9%,鉑跌幅10.0%,鈀跌幅19.7%。資本市場避險需求減少,全球傳統汽車行業對鉑鈀的消費預期下降,是國際貴金屬價格下跌的重要原因。2022年,全球通脹壓力增加以及地緣政治緊張,為金價上漲提供了支撐。另外,世界黃金儲量下降,可供建設的大型金礦缺少,也支撐黃金價格長期看好。鐵礦石、銅價創歷史新高,使得巴西、智利的礦產品出口額大幅增長(圖8)。2021年前11個月,巴西鐵礦石出口量為3.28億t,較2020年的3.08億t增長6.4%;出口額為419億美元,較2020年的228億美元增長84.1%。同期,智利銅出口額為483億美元,較2020年的340億美元增長42.1%。2021年,全球新能源車產銷量同比大幅增長,其中,中國產銷量超過350萬輛,增長1.6倍。2021年前10個月,歐洲、美國新能源銷量分別達到158.9萬輛和49萬輛,同比增幅分別為81%和98%。新能源汽車需求增長刺激了對鎳、鈷、鋰等電池金屬的需求,鈷和鋰的價格漲幅都在一倍以上,其中,碳酸鋰價格從2020年底的4.26萬元/t升至2021年底的27.75萬元/t,漲幅551%。惠譽方案(Fitch Solutions)預測,2022年鋰價格將繼續保持高位,碳酸鋰價格預計為21 000美元/t,氫氧化鋰為20 812美元/t。得益于礦產品價格全面上漲,礦業公司2021年經營收入和利潤大幅上升,融資更為容易,資金充裕的礦業公司開始了新一輪擴張,從銅、金到鋰礦,競相并購企業的現象屢見不鮮。在煤、鐵礦石、銅和鋁價格創歷史新高,鋰價上漲數倍的情況下,是選擇繼續經營傳統礦產,還是轉向新興的關鍵礦產,成為擺在礦業公司面前的一道選擇難題。普華永道(PwC)的2021年中行業并購報告顯示,上半年采礦和金屬企業雖然并購案件有所下降,但并購額上升。不過,該公司第24版全球礦業公司CEO問卷調查報告顯示,礦業企業更寄希望于有機增長,而不是并購。環球數據(Global Data)發布的報告顯示,2021年前三季度,全球采礦業和金屬工業并購案件1 116起,較2020年的1 298起下降14.0%;并購額為561億美元,較2020年同期的343億美元增長63.6%。從地區上看,北美地區最多,為263億美元,其次是亞太地區(127億美元)、歐洲(113億美元)、中南美洲(36.3億美元),以及中東地區和非洲(23億美元)。根據標普全球市場財智(S&P Global Market Intelligence)統計,2021全球金和賤金屬公司并購較2020年大約增長35%。其中,黃金公司并購額增長36%,鐵、銅等賤金屬公司并購增長34%。鋰礦企業公司并購從7 600萬美元增至36.18億美元,增長46倍。另外,中小型稀土類公司并購也有明顯上升趨勢(圖9)。據標普全球市場財智(S&P Global Market Intelligence)統計,2021年第一季度全球采礦業和金屬行業公司融資額達到66.1億美元,較2020年增長5倍,并創2011年以來新高。其中,金礦企業融資額為16.8億美元,創9年來新高。銅礦企業融資額為18.6億美元, 同比增長54%;包括鋰在內的“特殊”礦產融資額為22.5億美元,其中鋰礦占一半。普華永道(PwC)的《2021年礦山報告(Mine 2021)》顯示,礦產品價格強勁上漲推動全球最大40家礦業公司2020年市值較2019年上升了64%。2021年其收入將從2020年的5 450億美元增至7 000億美元,增長29%;凈利潤將達到1 180億美元,增長68%。安永公司(Ernst & Young)在《2022年全球采礦及金屬行業十大業務風險與機遇》報告中,首次將環境和社會問題列為最大風險。安永公司(Ernst & Young)認為,環境、社會和治理(ESG)逐漸成為礦業項目利益相關方群體的優先考慮事項。這些利益相關方會在生物多樣性和水資源管理等問題上向礦業企業施加壓力。對此,企業要承擔更多的社區責任,通過推動礦區所在地的可持續發展來提高其影響力。其他風險還包括脫碳、經營許可、地緣政治、資本、需求不確定性、數字化和創新、勞動力、新業務模式,以及生產力和成本等。國際能源署(IEA)、國際貨幣基金組織(IMF)等機構對關鍵礦產給予高度關注,英國開展關鍵礦產評估,巴西公布24種戰略礦產目錄及相關政策,美國則公開征詢新的關鍵礦產目錄意見。與此同時,采取什么樣的措施從新一輪礦產品繁榮中獲得更多收益,已成為各國政府考慮的重要問題,權利金成為首選。IEA認為,金屬價格上漲使全球向清潔能源轉型面臨風險,因為電池、太陽能板和風力發電等技術需要大量的銅、鎳、鈷、鋰和其他礦產,而這些礦產由于缺乏新礦山投資而供應不足。IMF同樣認為,未來幾十年,應對氣候變化而實施的清潔能源轉型將推動金屬需求史無前例的增長。2021年4月份,英國伯明翰戰略元素和關鍵材料中心發布報告,對關系到英國高技術產業發展所需的關鍵原材料進行了仔細評估。該報告將鎳、鈷、鋰、鉭、鉑族金屬、輕稀土、重稀土、錸和天然石墨列為英國高技術所需的關鍵礦產。為推動戰略礦產的勘查開發,2021年6月份,巴西公布了戰略礦產目錄及政策,包括鈾、鐵、錳、釩、鈦、銅、鋁、鈷、鎳、鎢、錫、鉬、鈮、鉭、鋰、金、鉑族金屬、稀土、鉈、硅、硫、磷、鉀、石墨等24種礦產。這些礦產可分為三類:一是依靠進口來滿足關鍵經濟部門發展的礦產;二是高技術產品和工藝所需的礦產;三是國內經濟非常重要的礦產。2021年11月,美國地質調查局(USGS)在其官網公開了最新關鍵礦產目錄,廣泛征求公眾意見。與以前的目錄相比,此次公開的目錄將原先列入的稀土礦產分解成14種,去掉了氦。礦產品價格暴漲,礦業公司利潤大幅增長,使得許多國家的立法機構開始尋求從中獲得更多收益,增加權利金或提高稅率成為主要手段。近年來,智利權利金法案一直備受全球關注。新的權利金法案提出,將對年產量超過1.2萬t的銅礦和5萬t的鋰礦按收入的3%征收權利金,而且根據銅價變化實行階梯稅率。當銅價為2.0~2.5美元/磅時,還要基于利潤征收15%的超額利潤稅;銅價為2.50~3.00美元/磅時,稅率為35%;銅價為3.50~4.0美元/磅時,稅率為60%;銅價為4.0美元/磅時,稅率為75%。2021年5月,該法案在智利下院獲得通過;12月初,參議院同意對該法案進行修改。秘魯政府委托IMF進行的一項研究表明,目前該國礦業稅賦為41.7%,而智利為47.1%,巴西為47.9%,加拿大為49.9%,蒙古國為55.2%,剛果(金)為70.7%。因此,秘魯礦業稅賦有一定的上升空間。IMF建議秘魯可上調3個百分點或4個百分點的礦稅。2021年9月上旬,美國眾議院自然資源委員提出對現有礦山征收8%、新礦山征收4%的權利金;對開采動用的每噸巖石征收7美分的費用,這將成為美國礦法自1872年頒布實施以來最大的變化之一。同月,俄羅斯財政部提出將礦產開采稅與國際價格掛鉤,征收范圍包括鐵礦石、煉焦煤和化肥,以及北極地區的鎳礦石。展望2022年,新冠肺炎病毒變異給疫情防控帶來的不確定性依然存在,通脹壓力增大和地緣沖突加劇使得全球經濟持續復蘇面臨挑戰。新能源和電動交通加速發展,關鍵礦產需求將面臨長期短缺的局面。綠色經濟轉型的迫切需求將持續推動鋰、鈷、稀土等礦產勘查開發。大國博弈、資源民族主義、ESG使得礦業公司經營面臨更多風險。(《中國礦業》雜志)

在不斷推出的激勵政策支持下,澳大利亞勘查投入持續增長。據澳大利亞聯邦統計局(ABS)統計,該國2020年礦產勘查投資為28.09億澳元,較2019年增長6.1%;全年鉆探進尺為1 070.3萬m,較2019年增長3.0%。2021年前三季度,勘查投資額為26.29億澳元,較2020年增長29.0%;鉆探進尺1 008.6萬m,增長30.8%;新礦床勘查投資和鉆探進尺同比增長28.0%和16.1%,分別為9.09億澳元和314.0萬m。2021年,澳大利亞仍然是全球勘查熱點地區,特別是在西澳大利亞州和南澳大利亞州。2020年澳大利亞取得的兩個重大發現,即胡里馬爾(Julimar)銅-鎳-鉑族金屬礦床和赫米(Hemi)金礦首次公布資源量。其中,胡里馬爾控制和推斷礦石資源量為3.3億t,鉑鈀金總品位0.94 g/t,鎳品位0.16%,銅0.1%,鈷0.016%。2022年,隨著勘探范圍的擴大,胡里馬爾地區將會獲得更多發現。已經完成鉆探73萬m的赫米金礦資源量初步估計為680萬~900萬盎司,成為西澳皮爾巴拉地區最大金礦發現之一,皮爾巴拉地區將成為全球新的金礦勘探目的地。另外,南澳大利亞州還發現了離子型稀土礦。在加大國內關鍵礦產供應能力政策推動下,2021年美國勘查投入大幅上升。據標普全球市場財智(S&P Global Market Intelligence)統計,2021年美國有色金屬礦產勘查投資為12.76億美元,較2020年的9.31億美元增長37.1%。與此同時,2021年美國的鉆孔數也較2020年增長了83.8%,超過4 700個。美國地質調查局(USGS)聯合力拓(Rio Tinto)等礦業巨頭在蒙大拿州的博爾德雜巖體(Boulder Batholith)附近勘探稀土、碲、錫、鎢、銅等關鍵礦產。亞利桑那、阿拉斯加、明尼蘇達、內華達等州在銅稀土等關鍵礦產方面取得重要進展。其中,位于亞利桑那州的拉帕斯(La Paz)稀土礦資源量增長117%,預計礦石總資源量1.7億t,稀土氧化物品位0.04%,成為北美地區最大稀土項目之一。據標普全球市場財智(S&P Global Market Intelligence)統計,2019年起,厄瓜多爾礦產勘查投資進入世界前十位國家行列。2021年厄瓜多爾礦產勘查投資為2億美元,較2020年增長26.3%。銅金礦勘探繼續取得重要進展,卡斯卡維爾(Cascabel)銅金礦項目銅資源量超過1 200萬t,金780 t,銀2 700 t。波韋尼爾(Porvenir)銅金礦卡恰波薩(Cacharposa)礦床首次公布資源量,銅資源量170萬t,金68 t。另外,瓦林薩(Warintza)銅金礦項目鉆探見礦1 067 m,銅品位0.49%,鉬0.02%,金0.04 g/t。根據已探明礦床統計,厄瓜多爾銅資源量已超過4 200萬t,金超過4 000 t,成為南美洲又一個銅金資源大國。受國內政局不穩等因素影響,幾內亞、剛果(金)、埃塞俄比亞等國勘查投資和鉆探活動下降。2021年幾內亞礦產勘查投資預算下降了6.9%,剛果(金)降幅7.4%,埃塞俄比亞降幅7.8%。西非沿海國家中,尼日利亞、安哥拉勘查投資萎縮嚴重。不過,南部非洲國家,包括南非(11.0%)、博茨瓦納(38.7%)、坦桑尼亞(13.7%)和納米比亞(80.3%)等國勘查投資增幅較大。幾內亞的班坎(Bankan)金礦、津巴布韋的祖魯(Zulu)鋰礦和納米比亞的洛夫達爾(Lofdal)重稀土勘探取得重要發現。經歷2020年嚴重的新冠肺炎疫情沖擊后,2021年南美洲幾個重要的礦產資源國,包括阿根廷、巴西、智利和秘魯等國的礦產勘查投資大幅回升,分別增長了46.6%、38.4%、19.7%和18.9%。但是,與十年前的2012年相比,這些國家勘查投資占全球的比例都有不同程度下降,比如秘魯從2012年的占比5.0%降至2021年的3.9%。近年來,這些國家受到礦業政策變化的影響,其勘查投資吸引力下降,除個別項目外,幾乎沒有重大發現的報道。據美國工業信息資源公司(Industrial Info Resources)調查統計,受新冠肺炎疫情影響,2020年全球礦業投資較2019年下降了3%,涉及項目超過1 600個,其中66%為采礦項目,其余為下游加工和精煉項目。2020年新建成投產礦山240座,較2014年的520座下降了53.8%,是近年來投產礦山最少的一年。在全球經濟復蘇以及礦產品價格的推動下,2021年礦業項目投資增幅估計達到10%~15%(圖4)。一些重大項目,如剛果(金)的卡莫阿(Kamoa)-卡庫拉(Kakula)銅礦、中國的驅龍銅礦投產。幾內亞的西芒杜(Simandou)鐵礦、美國的佩布爾(Pebble)銅金礦以及格陵蘭的科瓦內灣(Kvanefjeld)稀土礦等項目開發遭擱置,主要是因為這些項目受到國內政局不穩以及環境約束等方面的影響。2022年,在有利的礦產品市場條件下,前兩年遭到停滯的礦業項目將復工建設,特別是市場急需的銅、鋰、鈷、石墨和稀土等項目,礦山建設投資將繼續增長。2021年是國際礦產品市場劇烈震蕩的一年,黃金、鉑族金屬價格在2020年創新高后持續下跌。鐵礦石、銅、錫在創新高后回落,綠色轉型所需的鈷、鋰等價格上漲。供應持續偏緊使得煤炭、天然氣等能源價格居高不下。盡管新冠肺炎疫情反復,但在需求回升的推動下,2021年國際原油價格在震蕩中上揚,歐佩克(OPEC)、西德克薩斯(WTI)和布倫特(Brent)原油均價分別為69.30美元/桶、67.65美元/桶和70.36美元/桶(圖5),較2020年分別上漲67.5%、72.4%和68.5%。2022年,隨著新冠肺炎疫情造成的沖擊減緩,交通行業對石油的需求回升,國際原油價格將進一步上漲。普遍認為,2022年國際原油價格將重回100美元/桶。2021年世界粗鋼產量強勁回升。據世界鋼鐵協會(World Steel)統計,2021年前11個月世界粗鋼產量為17.53億t,同比增長4.5%。美國、歐盟和日本等增幅分別為18.9%、17.0%和16.8%。中國粗鋼產量為9.46億t,同比下降2.6%,為2016年以來首次下降。2021年5月國際鐵礦石價格突破200美元/t,最高漲至237美元/t,創歷史新高。隨后持續下跌,11月跌至85美元/t。2021年內價格下跌32%,年均價格高于去年。多家機構預測了2022年國際鐵礦石價格,其中,凱投宏觀預測為70美元/t,瑞銀集團預測為85美元/t,惠譽方案(Fitch Solutions)預測為90美元/t,花旗集團預測為96美元/t。2021年,國際有色金屬價格全面上漲,銅、鋁、錫等金屬價格創歷史新高(圖6)。受到選礦量和礦石品位下降的影響,世界最大產銅國智利2021年前11個月銅產量累計為518萬t,同比下降2%。世界三大金屬交易所銅庫存量2021年底降至多年來最低水平(圖7),LME銅價較年初上漲了25.8%。智利國家銅業委員會(Cochilco)預測2022年銅均價為3.95美元/磅,智利國家銅業公司(Codelco)預測為3.80~3.90美元/磅。其他有色金屬中,鋁價上漲了42.0%,鉛價上漲15.3%,鋅價上漲28.3%,鎳價上漲25.0%,錫價上漲90.0%,鈷價漲幅超過100%。圖7 紐約金屬交易所、倫敦金屬交易所和上海期貨交易所銅庫存變化情況2021年,貴金屬市場總體表現疲軟。與年初相比,2021年底國際黃金價格下跌了3.7%,白銀跌幅11.9%,鉑跌幅10.0%,鈀跌幅19.7%。資本市場避險需求減少,全球傳統汽車行業對鉑鈀的消費預期下降,是國際貴金屬價格下跌的重要原因。2022年,全球通脹壓力增加以及地緣政治緊張,為金價上漲提供了支撐。另外,世界黃金儲量下降,可供建設的大型金礦缺少,也支撐黃金價格長期看好。鐵礦石、銅價創歷史新高,使得巴西、智利的礦產品出口額大幅增長(圖8)。2021年前11個月,巴西鐵礦石出口量為3.28億t,較2020年的3.08億t增長6.4%;出口額為419億美元,較2020年的228億美元增長84.1%。同期,智利銅出口額為483億美元,較2020年的340億美元增長42.1%。2021年,全球新能源車產銷量同比大幅增長,其中,中國產銷量超過350萬輛,增長1.6倍。2021年前10個月,歐洲、美國新能源銷量分別達到158.9萬輛和49萬輛,同比增幅分別為81%和98%。新能源汽車需求增長刺激了對鎳、鈷、鋰等電池金屬的需求,鈷和鋰的價格漲幅都在一倍以上,其中,碳酸鋰價格從2020年底的4.26萬元/t升至2021年底的27.75萬元/t,漲幅551%。惠譽方案(Fitch Solutions)預測,2022年鋰價格將繼續保持高位,碳酸鋰價格預計為21 000美元/t,氫氧化鋰為20 812美元/t。得益于礦產品價格全面上漲,礦業公司2021年經營收入和利潤大幅上升,融資更為容易,資金充裕的礦業公司開始了新一輪擴張,從銅、金到鋰礦,競相并購企業的現象屢見不鮮。在煤、鐵礦石、銅和鋁價格創歷史新高,鋰價上漲數倍的情況下,是選擇繼續經營傳統礦產,還是轉向新興的關鍵礦產,成為擺在礦業公司面前的一道選擇難題。普華永道(PwC)的2021年中行業并購報告顯示,上半年采礦和金屬企業雖然并購案件有所下降,但并購額上升。不過,該公司第24版全球礦業公司CEO問卷調查報告顯示,礦業企業更寄希望于有機增長,而不是并購。環球數據(Global Data)發布的報告顯示,2021年前三季度,全球采礦業和金屬工業并購案件1 116起,較2020年的1 298起下降14.0%;并購額為561億美元,較2020年同期的343億美元增長63.6%。從地區上看,北美地區最多,為263億美元,其次是亞太地區(127億美元)、歐洲(113億美元)、中南美洲(36.3億美元),以及中東地區和非洲(23億美元)。根據標普全球市場財智(S&P Global Market Intelligence)統計,2021全球金和賤金屬公司并購較2020年大約增長35%。其中,黃金公司并購額增長36%,鐵、銅等賤金屬公司并購增長34%。鋰礦企業公司并購從7 600萬美元增至36.18億美元,增長46倍。另外,中小型稀土類公司并購也有明顯上升趨勢(圖9)。據標普全球市場財智(S&P Global Market Intelligence)統計,2021年第一季度全球采礦業和金屬行業公司融資額達到66.1億美元,較2020年增長5倍,并創2011年以來新高。其中,金礦企業融資額為16.8億美元,創9年來新高。銅礦企業融資額為18.6億美元, 同比增長54%;包括鋰在內的“特殊”礦產融資額為22.5億美元,其中鋰礦占一半。普華永道(PwC)的《2021年礦山報告(Mine 2021)》顯示,礦產品價格強勁上漲推動全球最大40家礦業公司2020年市值較2019年上升了64%。2021年其收入將從2020年的5 450億美元增至7 000億美元,增長29%;凈利潤將達到1 180億美元,增長68%。安永公司(Ernst & Young)在《2022年全球采礦及金屬行業十大業務風險與機遇》報告中,首次將環境和社會問題列為最大風險。安永公司(Ernst & Young)認為,環境、社會和治理(ESG)逐漸成為礦業項目利益相關方群體的優先考慮事項。這些利益相關方會在生物多樣性和水資源管理等問題上向礦業企業施加壓力。對此,企業要承擔更多的社區責任,通過推動礦區所在地的可持續發展來提高其影響力。其他風險還包括脫碳、經營許可、地緣政治、資本、需求不確定性、數字化和創新、勞動力、新業務模式,以及生產力和成本等。國際能源署(IEA)、國際貨幣基金組織(IMF)等機構對關鍵礦產給予高度關注,英國開展關鍵礦產評估,巴西公布24種戰略礦產目錄及相關政策,美國則公開征詢新的關鍵礦產目錄意見。與此同時,采取什么樣的措施從新一輪礦產品繁榮中獲得更多收益,已成為各國政府考慮的重要問題,權利金成為首選。IEA認為,金屬價格上漲使全球向清潔能源轉型面臨風險,因為電池、太陽能板和風力發電等技術需要大量的銅、鎳、鈷、鋰和其他礦產,而這些礦產由于缺乏新礦山投資而供應不足。IMF同樣認為,未來幾十年,應對氣候變化而實施的清潔能源轉型將推動金屬需求史無前例的增長。2021年4月份,英國伯明翰戰略元素和關鍵材料中心發布報告,對關系到英國高技術產業發展所需的關鍵原材料進行了仔細評估。該報告將鎳、鈷、鋰、鉭、鉑族金屬、輕稀土、重稀土、錸和天然石墨列為英國高技術所需的關鍵礦產。為推動戰略礦產的勘查開發,2021年6月份,巴西公布了戰略礦產目錄及政策,包括鈾、鐵、錳、釩、鈦、銅、鋁、鈷、鎳、鎢、錫、鉬、鈮、鉭、鋰、金、鉑族金屬、稀土、鉈、硅、硫、磷、鉀、石墨等24種礦產。這些礦產可分為三類:一是依靠進口來滿足關鍵經濟部門發展的礦產;二是高技術產品和工藝所需的礦產;三是國內經濟非常重要的礦產。2021年11月,美國地質調查局(USGS)在其官網公開了最新關鍵礦產目錄,廣泛征求公眾意見。與以前的目錄相比,此次公開的目錄將原先列入的稀土礦產分解成14種,去掉了氦。礦產品價格暴漲,礦業公司利潤大幅增長,使得許多國家的立法機構開始尋求從中獲得更多收益,增加權利金或提高稅率成為主要手段。近年來,智利權利金法案一直備受全球關注。新的權利金法案提出,將對年產量超過1.2萬t的銅礦和5萬t的鋰礦按收入的3%征收權利金,而且根據銅價變化實行階梯稅率。當銅價為2.0~2.5美元/磅時,還要基于利潤征收15%的超額利潤稅;銅價為2.50~3.00美元/磅時,稅率為35%;銅價為3.50~4.0美元/磅時,稅率為60%;銅價為4.0美元/磅時,稅率為75%。2021年5月,該法案在智利下院獲得通過;12月初,參議院同意對該法案進行修改。秘魯政府委托IMF進行的一項研究表明,目前該國礦業稅賦為41.7%,而智利為47.1%,巴西為47.9%,加拿大為49.9%,蒙古國為55.2%,剛果(金)為70.7%。因此,秘魯礦業稅賦有一定的上升空間。IMF建議秘魯可上調3個百分點或4個百分點的礦稅。2021年9月上旬,美國眾議院自然資源委員提出對現有礦山征收8%、新礦山征收4%的權利金;對開采動用的每噸巖石征收7美分的費用,這將成為美國礦法自1872年頒布實施以來最大的變化之一。同月,俄羅斯財政部提出將礦產開采稅與國際價格掛鉤,征收范圍包括鐵礦石、煉焦煤和化肥,以及北極地區的鎳礦石。展望2022年,新冠肺炎病毒變異給疫情防控帶來的不確定性依然存在,通脹壓力增大和地緣沖突加劇使得全球經濟持續復蘇面臨挑戰。新能源和電動交通加速發展,關鍵礦產需求將面臨長期短缺的局面。綠色經濟轉型的迫切需求將持續推動鋰、鈷、稀土等礦產勘查開發。大國博弈、資源民族主義、ESG使得礦業公司經營面臨更多風險。(《中國礦業》雜志)

免責聲明 | 文章(圖片)版權歸原作者所有,來源于中國礦業報公眾號僅作分享之用,如有侵權請及時聯系我們。

關鍵詞: