我國是全球最大的礦產資源生產國、消費國、貿易國,礦產資源種類齊全,但多數礦產人均儲量遠低于世界平均水平。2015年我國凈進口型礦產品對外依存度超過50%的礦產品有鎳礦砂(99.7%)、鉭礦砂(98.8%)、鈷礦砂(96.7%)、天然鈾(94.3%)、礦產銅及其精礦(88.4%)、鋯礦(88.1%)、錳礦石(84%)、碳酸鋰(82.6%)、鐵礦石(80.1%)、礦產錫及其精礦(74.4%)、鉀鹽(58.5%)等12種。大量礦種尤其是大宗礦產品極高的對外依存度對我國的資源安全保障能力形成嚴峻的挑戰。礦業“走出去”是提升國家能源資源安全保障能力和全球治理能力的重要舉措,對踐行“一帶一路”倡議具有重要意義。在過去的兩年里,全球礦業市場總體保持向好態勢,我國企業“走出去”參與礦業并購熱情高漲。而另一方面,境外地質礦產勘查持續低迷,投資不斷減少。放眼未來,礦業“走出去”前景廣闊,但任重道遠,需積極應對各項挑戰。

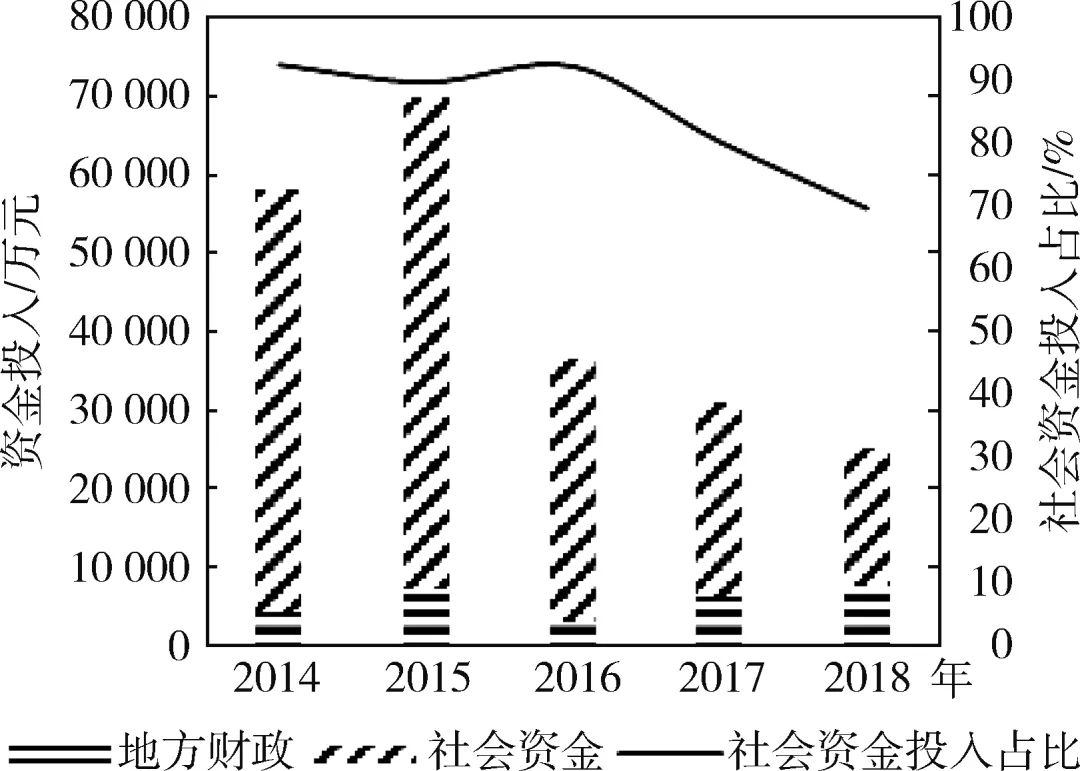

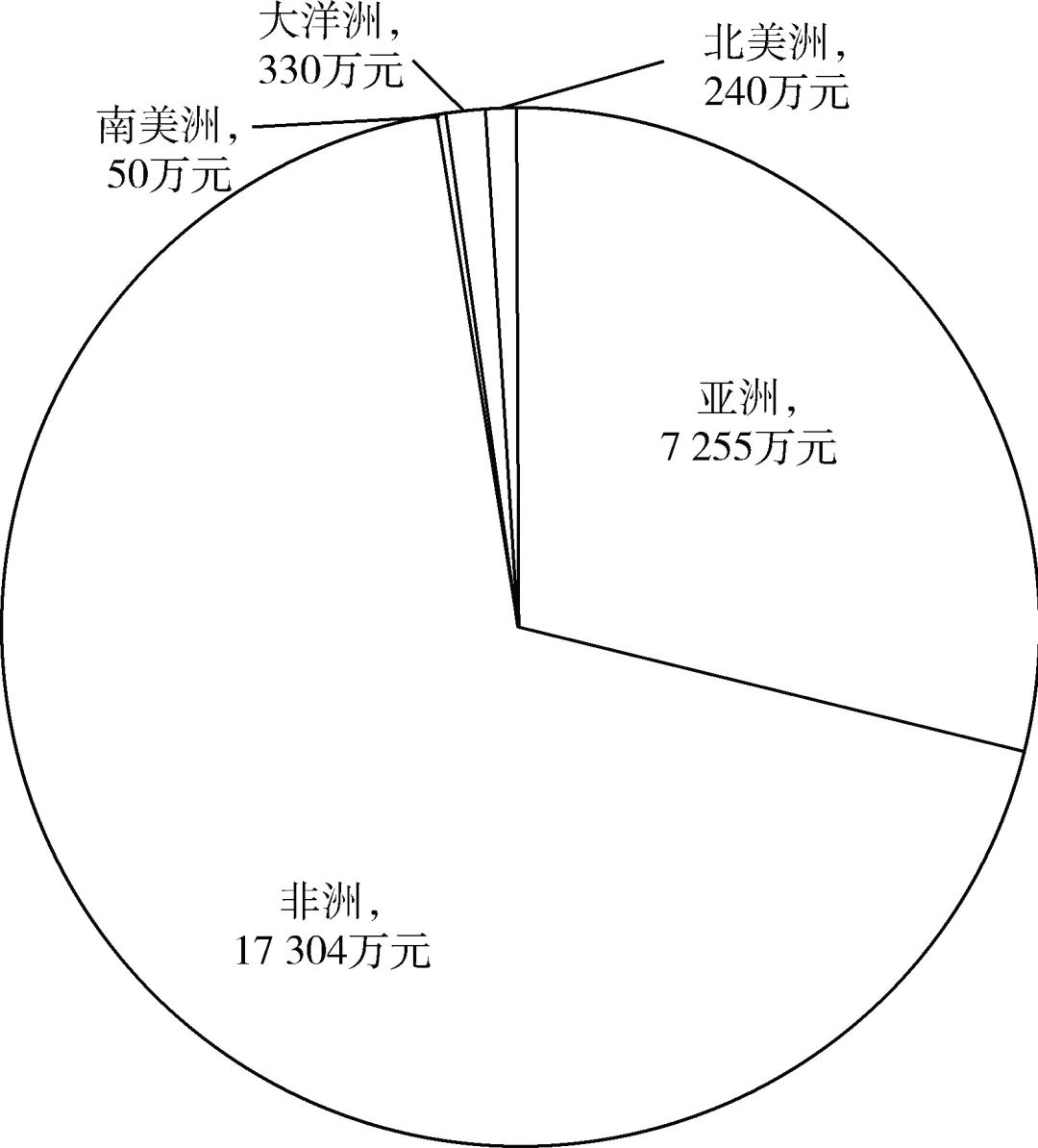

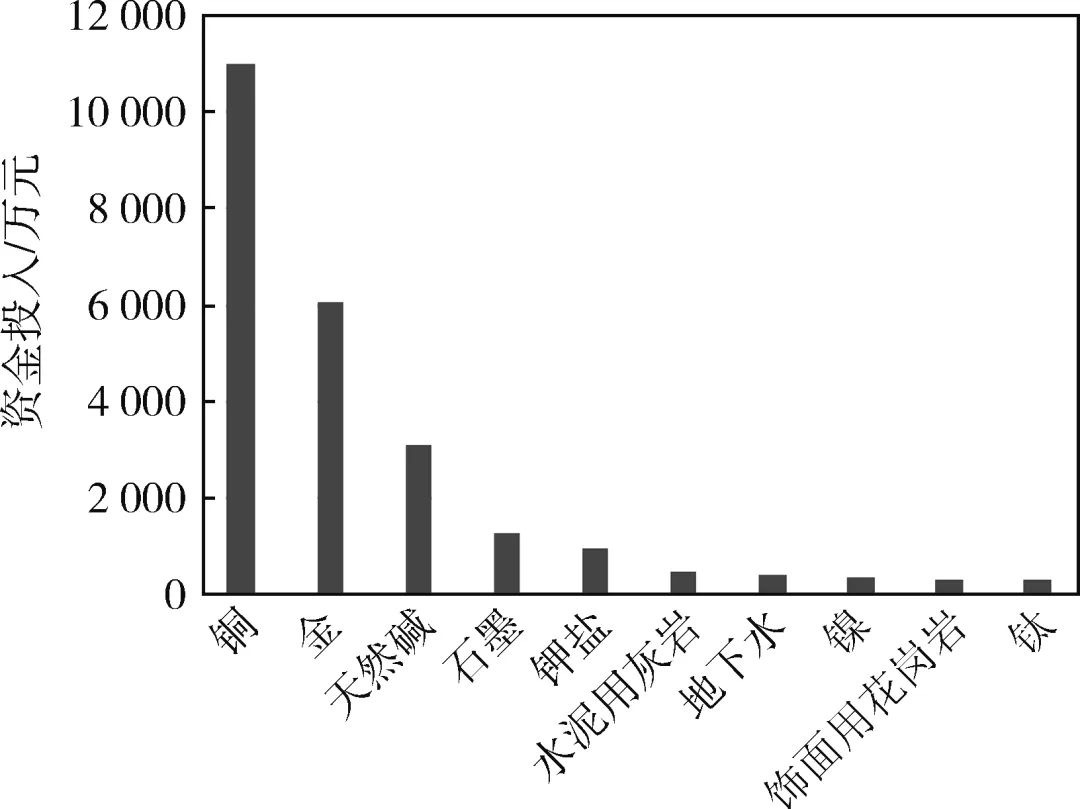

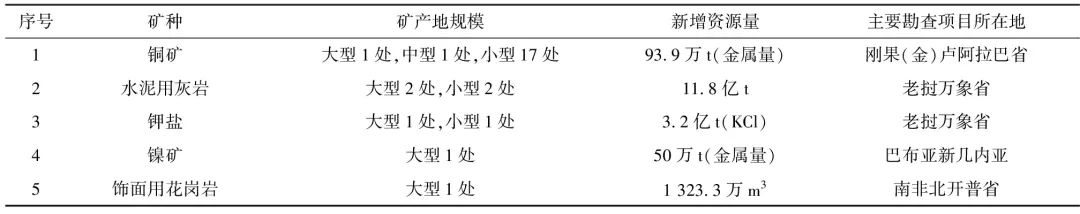

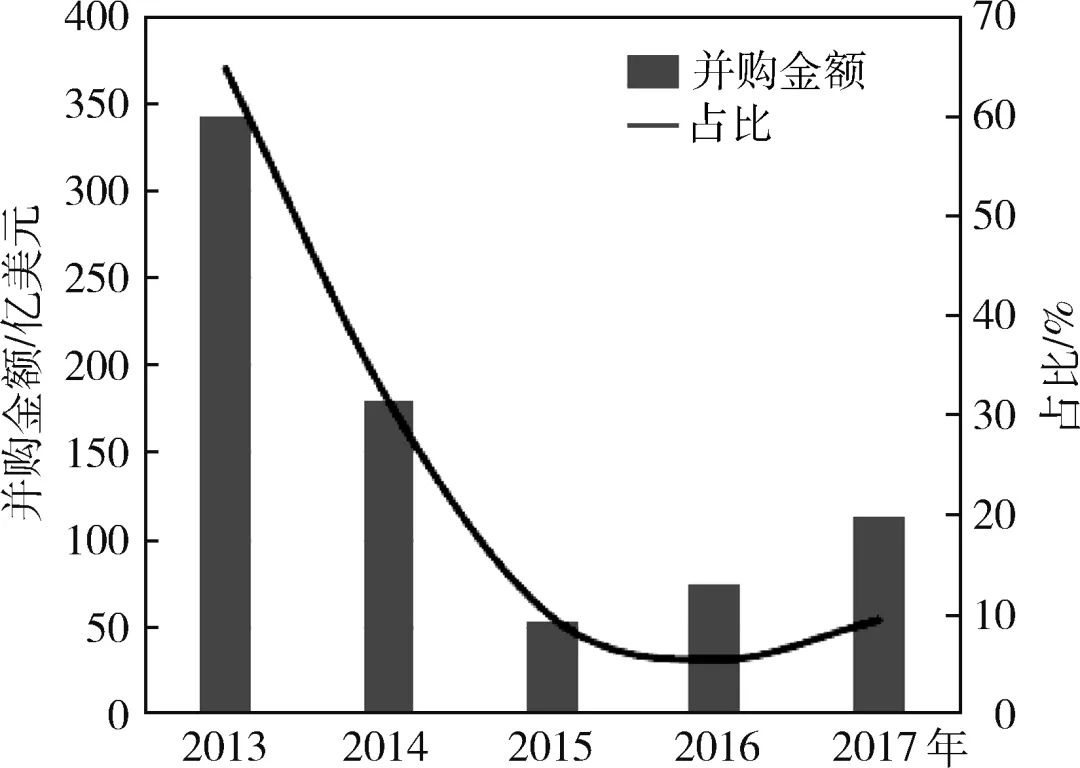

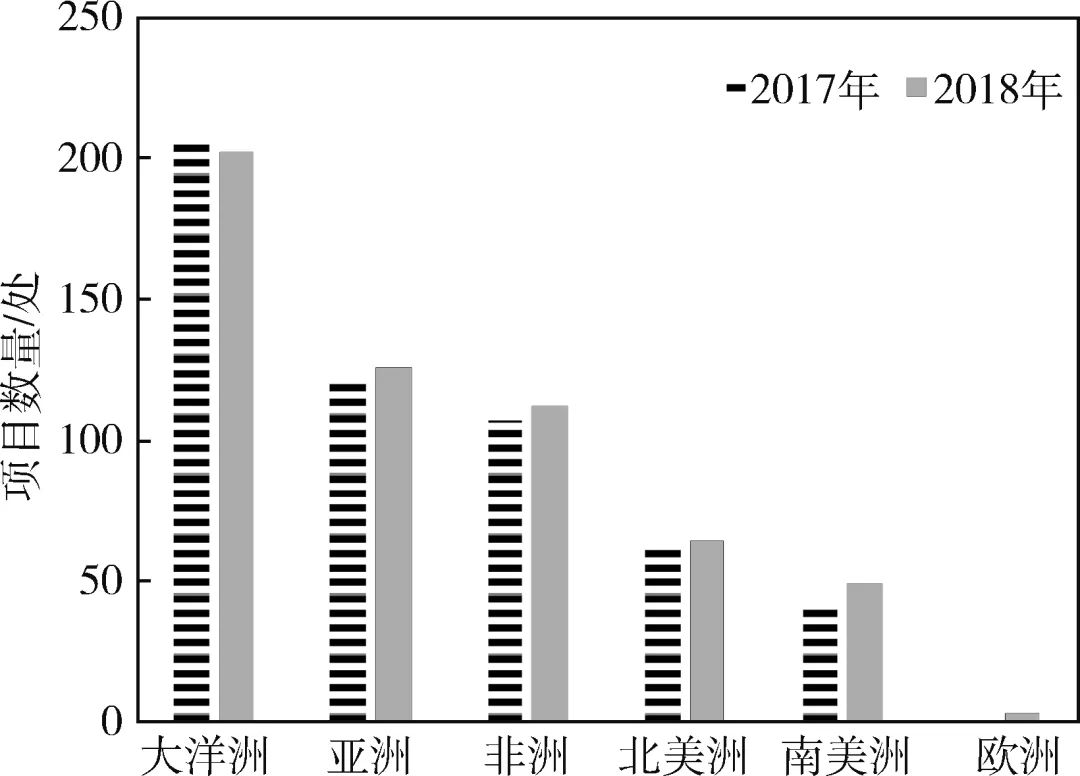

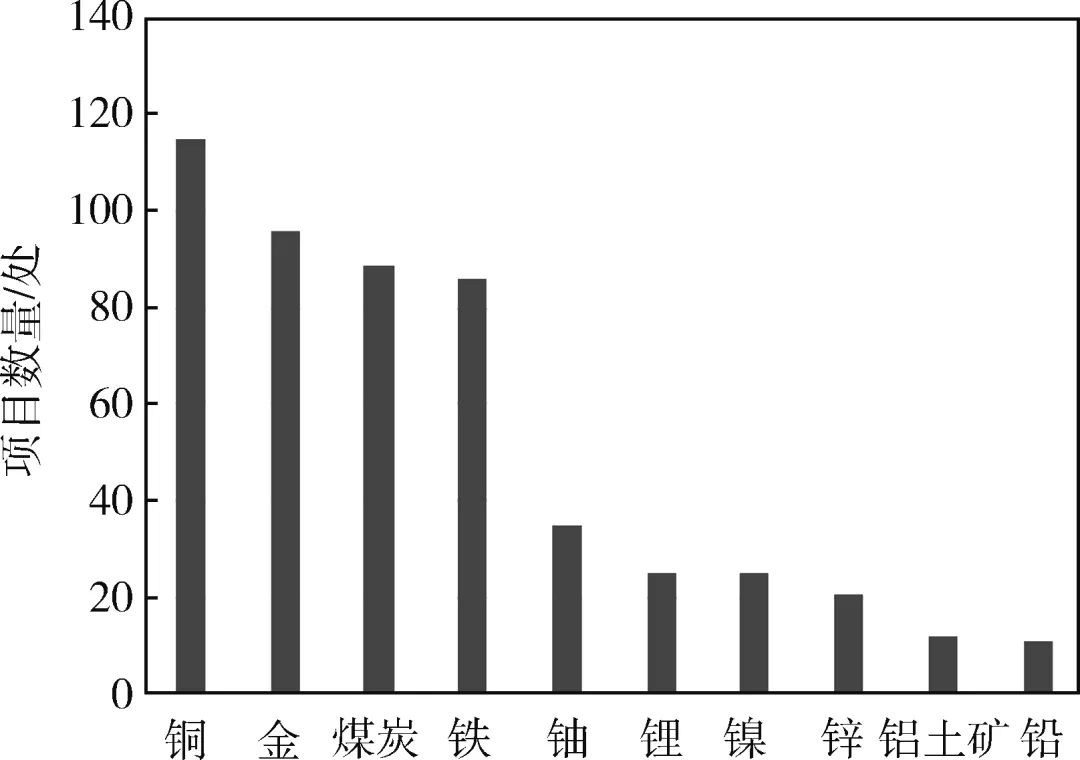

據“全國地質勘查成果直報系統”統計,境外礦產勘查近5年來資金投入逐步降低,“走出去”地勘單位和實施項目的數量不斷收縮,勘查目標區域和礦種進一步集中。 1.1 礦產勘查投資持續減少,社會投資信心尚待恢復 2014~2018年我國境外礦產勘查工作總體保持低迷,投入逐年下降,但降幅逐步收窄。地方財政投入除2016年有大幅下滑之外,投資額基本穩定,社會資金投資額不斷下滑。投入排名靠前的主要有四川、北京、湖北、遼寧、河北等省(市、區)。 2018年,來自河北、北京、河南、江蘇、四川等10個省(市、區),以及中國核工業地質局、中國冶金地質總局、中國建筑材料工業地質勘查中心、中化地質礦山總局等39家地勘單位開展了境外地質礦產勘查工作,實施了74個項目,投入總計約25 179萬元人民幣,同比下降18.7%。2018年我國的境外礦產勘查投入不到2012年峰值的20%。其中,地方財政投入約7 639萬元,占比30.3%;社會資金投入17 540萬元,占比69.7%(圖1)。盡管全球礦業市場行情好轉,全球勘查投入不斷上漲,但我國的社會資金對境外礦產勘查的投入仍然持審慎的態度,信心有待恢復。圖1 2014~2018年境外礦產勘查資金投入情況 1.2 勘查投資區域集中在非洲和亞洲,目標礦種以銅金為主 我國境外礦產勘查投入熱點區域絕大部分在非洲和亞洲,在其他大洲雖均有投入,但份額不大。近5年來,我國資金主要流向老撾、緬甸、坦桑尼亞、剛果(金)、贊比亞等地,目標區選擇綜合考量了資源稟賦、找礦潛力和投資環境等多種因素。2018年,我國在非洲和亞洲的地質勘查投資額為17 304萬元和7 255萬元,分別占總金額的68.7%和28.8%。與2017年相比,在非洲的投資總額增加了4 054萬元,在亞洲的投資總額減少了7 762萬元。大洋洲、北美洲和南美洲勘查投資均少于500萬元(圖2)。非洲和亞洲的勘查項目占項目總量的89%。41個非洲勘查項目主要分布在剛果(金)、坦桑尼亞、莫桑比克等礦產大國,25個亞洲勘查項目集中在老撾、緬甸、蒙古國和哈薩克斯坦等周邊國家。 我國地勘單位境外礦產勘查的目標包括銅、金、天然堿、石墨、鉀鹽等19個礦種。投資最關注的礦種依然是金和銅,與國際勘查熱點礦種一致。2018年銅礦投資額高于金礦,分別為11 044萬元和6 057萬元,占總投資額的43.9%和24.1%。其次是天然堿、石墨、鉀鹽和灰巖,投資額分別為3 091萬元、1 238萬元、933萬元和426萬元(圖3)。除了金、銅、天然堿等每年均有投入之外,其他礦種勘查投入出現分化,鐵、鋅、煤炭等大宗礦產品投入逐漸減少,戰略新興產業所需關鍵礦產(鋰、鉭、石墨等)開始出現少量投入。圖3 2018年我國境外礦產勘查投資流向的主要礦種 1.3 勘探項目比重略有增加,新發現多處銅鎳鉀鹽礦產地從項目所處勘查階段來看,近5年來實施的預查、普查和詳查項目多、比重大;勘探項目少,但比重逐年增加。鉆探工作量集中在金、銅、天然堿、鎳和鋅等礦種。新增資源量集中在銅、金、鋅、鎳、灰巖、煤和石墨等礦種,新發現礦產地集中在銅、石灰石、金、煤、鋁土礦和稀土等礦種。 2018年實施預查項目22個、普查項目28個,這兩類項目共占項目總量的67%。此外,還有10個詳查項目和14個勘探項目。2018年我國境外礦產勘查實物工作量共計完成鉆探20.5萬m,槽探10.5萬m3,鉆探和槽探工作量與上年基本持平。 2018年境外礦產勘查項目有新增資源儲量的礦產地19處,主要礦種新增資源量(333及以上):銅金屬量93.9萬t、鎳金屬量50萬t、水泥用灰巖11.8億t、鉀鹽(KCl)3.2億t。其中,屬于新發現的礦產地18處,包括大型7處、中型3處和小型8處。新發現礦產地有銅、鉀鹽、鎳、飾面用花崗巖、水泥用灰巖和鈮等礦種,分布在剛果(金)、老撾、巴基斯坦、坦桑尼亞和尼日利亞等國(表1)。 近兩年來,全球礦業市場形勢總體向好,礦產品價格全面回暖,采礦業并購活躍,我國企業“走出去”參與礦業國際產能合作的深度和廣度也在不斷拓展。礦業“走出去”經過多年發展,合作模式更趨多元化,參與企業性質結構不斷豐富,尤其是民營企業迅速壯大,已經成為中堅力量。 根據商務部等部門發布的《中國對外直接投資統計公報》顯示,我國采礦業對外投資并購2015年進入近年低谷,隨后開始逐步回升,并購金額持續增加,2017年共完成交易22起,累計金額達114.1億美元,同比增長52%,采礦業并購金額占當年對外并購總額的比重也有所上升(圖4)。據中國地質調查局發展研究中心統計,截至2018年底,中資企業在境外參與投資的礦業項目達561處,比2017年增加22處。圖4 2013~2017年我國采礦業對外投資并購情況 我國企業在境外投資的561處礦業項目中,有394處屬控股狀態,占比70%,同比下降4個百分點。我國礦業領域最早“走出去”多為工程承包方式,隨后發展到申請或收購礦業權的形式進行投資。近年來,隨著金融體系不斷完善和企業的國際化程度越來越高,企業“走出去”越來越關注對境外礦業公司的股權投資,除了間接獲得礦山資產的收益外,還積極介入了礦產品的市場環節,以獲得熱門礦種的包銷權。如中信金屬集團2018年第二季度以約5.6億美元收購國際礦業巨頭艾芬豪19.9%的股份,成為其單一股東。天齊鋰業2018年底以約40.66億美元收購智利SQM公司23.77%的股權,憑借SQM公司在南美洲的優質鋰礦資產,躋身全球鋰供應商。寶威控股多次收購澳大利亞AMAL公司股份,同時與其簽訂獨家包銷鋰精礦合約,獲得澳大利亞巴爾德山鋰礦所出產的鋰精礦為期五年的獨家包銷及后續五年優先購買的權利。紫金礦業2018年9月以3.5億美元收購塞爾維亞博爾銅礦63%的股份,同時為塞爾維亞帶去了先進的低品位銅礦石選冶技術,計劃在6年內投入約12.6億美元用于技術改造和設備更新,在當地建立產能合作基地。 作為最早“走出去”的行業,礦業領域在過去的30多年里對外投資范圍逐步擴大。隨著“一帶一路”倡議的持續推進,礦業國際產能合作朋友圈快速擴大,投資合作國家已達59個,實現了六大洲全覆蓋。大洋洲以其優越的資源稟賦和良好的投資環境吸引投資礦業項目達203處,較2017年(205處)略有下降,但仍是最熱門礦業投資目的地。亞洲、非洲作為“一帶一路”倡議的重點區域,投資項目數量均有增長。得益于國際礦業市場對鋰礦資源關注度的持續上升,南美洲成為我國礦業對外投資項目數量增長最快的地區,2018年達50處,同比增加約20%(圖5)。礦業合作項目最多的10個國家分別是澳大利亞、加拿大、剛果(金)、南非、蒙古國、贊比亞、智利、俄羅斯、吉爾吉斯斯坦和印度尼西亞。 “一帶一路”涵蓋全球大部分資源國,與我國有很強的資源及產業互補性。我國擁有技術、裝備、資金、人才及基礎設施建設等優勢,“一帶一路”沿線國家礦產豐富,并且都有將資源優勢轉化為經濟優勢的共同愿景,礦業領域的產能合作也成為“一帶一路”倡議的重要內容。2018年,我國企業與42個“一帶一路”沿線國家開展了礦業產能合作,占合作國家總量的71%,投資項目達239處,占項目總量的43%。 據中國投資指南網數據,目前我國在境外已建成7個礦業產能合作相關的產業園區,分布在東南亞、中亞、東非和中非地區。其中,中國有色集團建設運營的贊比亞中國經濟貿易合作區是中國在非洲設立的首個境外經貿合作區,吸引63家企業入駐,實際完成投資超過16億美元,為當地解決近萬個就業崗位。上海鼎信投資(集團)有限公司實施建設的中國印尼綜合產業園區青山園區,是一處鎳、鉻、鐵礦資源綜合開發利用型產業園區,一系列項目的投產使印尼的不銹鋼粗鋼產能從零上升至300萬t,躍居全球第二。 20世紀80年代中期至21世紀初,我國礦業“走出去”主要由政府部門主導,以大型國有企業為主體。2004年開始,中國礦業對外投資進入快速發展階段,民營企業開始進入該領域,并且發展迅速。據不完全統計,到2018年,礦業領域“走出去”民營企業數量已達129家,占企業總量的59%,參與投資礦業項目256處,占項目總量的45%,已經成為“走出去”的中堅力量。除民營企業外,還有59家地方國有企業、25家中央企業、5家地勘單位和2家基金參與了境外礦業投資,形成“百花齊放”的局面。在所有我國投資的境外礦業項目中,有48處由2家及以上中國企業聯合參與投資,企業“抱團出海”取得一定成效。 我國企業境外投資的礦山項目所處階段涵蓋全面,除13處已經關閉外,過半項目處在礦山建設和生產的階段,總數達279處,處在勘查及可行性研究階段的項目269處。投資的礦山規模也出現分異局面,在公布了資源儲量的390處項目中,大型規模以上礦山204處,中小型礦山186處。境外礦山項目礦種覆蓋面廣(圖6),涉及了銅、金、鐵、鈾、鋰、鎳、鋅、鋁土礦、鉛、煤炭、石墨、鉀鹽、磷礦、煤、金剛石等41個礦種,覆蓋了戰略性礦產目錄中列出的所有非油氣礦產。 2.6 礦業“走出去”一定程度上提升了國家能源資源安全保障能力 經過多年發展,我國礦業“走出去”取得了初步成效,一批大型企業在國際礦業市場具備了一定的國際影響力,一定程度上提升了我國能源資源安全保障能力。據標普全球市場財智公司統計,我國企業控股投資的Las Bambas、TFM、Toromocho等3處礦山位列2017年全球前30大產銅礦山,合計產量達86萬t,約相當于當年國內銅礦山產量的50%,中國五礦集團、中鋁集團、紫金礦業等5家企業位列全球前30大銅礦公司。我國企業控股投資的TFM、Ruashi、Ramu等3處礦山進入全球前10大產鈷礦山行列,合計年產鈷約2.4萬t,約占全球產量的20%,是國內鈷礦山產量的7.7倍,洛鉬集團、金川集團位列全球前10大鈷礦公司。 3.1 重要資源國礦業政策呈現分異局面,一些重要資源國產能合作不確定性增加 我國企業境外礦業投資的目標國近兩年來密集修訂礦業法規,投資環境分化。澳大利亞、阿根廷、巴西等國近年來紛紛推出振興礦業的投資政策,而一些不發達的熱點資源國則抬高礦業外資進入門檻。如,澳大利亞政府頒布了“初級礦產勘查稅收抵免計劃”;阿根廷總統2016年上任后,取消了礦產品5%的出口稅,聯邦政府還與省政府簽訂礦業協議,促進礦業發展;巴西修訂礦業法,以提高該國礦業的競爭力和促進礦業可持續發展,包括允許礦業公司將采礦權用作融資擔保,同時也制定了更嚴格的環境規定。剛果(金)將鈷、鉭等列為戰略性礦產,權利金稅率由2%提升到5%;南非實施礦業公司黑人權利措施,把黑人在礦業公司必須持有的股份從26%提高到30%;印度尼西亞通過立法,要求在外國公司在該國投資的礦山中,政府須占有51%的權益。 3.2 礦業產能國際合作規模相對偏小,境外礦業產業園區建設力度有待加強 盡管我國礦業“走出去”已經形成了在發達與較發達資源國、不發達資源國兩翼齊飛局面,“一帶一路”礦業產能合作取得較好成效,但與我國礦產資源境外需求以及全球礦產供需格局相比,我國礦業國際產能合作介入規模依然較小,份額較少。境外產業園區是推進礦業國際產能合作的重要抓手和平臺,同時也是企業集群式發展的新模式,園區入駐企業享受投資審批、外匯管制、稅收等多方面的優惠政策。國家出臺多項政策支持設立境外產業園區,但目前我國企業在中亞、非洲重要資源國設立的礦業相關園區仍然偏少,南美洲、東北亞尚未設立礦業產業園區,應把握“一帶一路”倡議機遇,大力推進礦業產業園區建設。 3.3 關鍵礦產的全球布局應成為“走出去”戰略實施的重要內容近年來,世界各國紛紛把發展戰略性新興產業作為搶占新一輪經濟科技發展制高點的重要舉措,作為戰略性新興產業發展必不可少的基礎性原料,關鍵礦產已經成為世界各國激烈爭奪的對象。我國當前關鍵礦產對外依存度極高,雖然近年來企業“走出去”實施的礦產地勘查和礦山并購逐漸向關鍵礦產傾斜,但總體上我國在境外掌控的關鍵礦產份額還很少。為保障我國戰略性新興產業的可持續發展,國家和企業應從各個層面積極布局關鍵礦產的全球勘查開發。

關鍵詞:礦產資源勘查 形勢分析